- 规格参数

- 产品介绍

- 商品评价

- 包装清单

- 售后服务

- 常见问题

书摘

第1章 从赌徒到市场宗师

一位专业投机者的历程

人们称我为交易者,但本书主要是为投机者与投资者而写的—如果你了解这三个名词之间的差异,你就可以发现其中的矛盾。所以,首先让我来做一件政客永远都不曾做的事:界定我的用词。任何市场同时都存在三种价格趋势:短期趋势,它可能持续数天至数个星期;中期趋势,它可能持续数个星期至数个月;长期趋势,它可能持续数个月至数年。在市场中,也就存在三种基本类型的参与者:交易者、投机者与投资者。

交易者的活动主要集中在盘中交易或短期趋势上。他们买卖股票、债券、商品或任何交易工具,时间框架都在数分钟至数星期之内。投机者专注于中期趋势,他们建立市场头寸,并持有大约数个星期至数个月的时间。投资者主要考虑长期趋势,持有的头寸可以长达数个月至数年之久。

在进一步讨论之前,我希望表明我的立场,当我提及投机者时,我没有任何贬损的意思。当我使用这个名词时,它仅代表上述说明的意思:主要是参与中期趋势的市场玩家。根据我个人的看法,投机行为经常被赋予一种负面的含义。一般来说,投机者被视为炒作股票、房地产或其他交易工具的人。然而,事实上,所有市场的投机者都是根据中期的价格趋势,希望通过买卖行为而获利。投机者可以为市场提供不可或缺的流动性,在大多数情况下,也可以促进金融资产的顺利转移,并通过资产配置让它们发挥最佳作用。本书其他部分还会进一步区分投机者和其他市场参与者之间的差别。

在我的职业生涯中,我大体上扮演投机者的角色,但这并不是我所扮演的唯一角色,因为我曾参与所有这三种趋势。在我进行的每笔交易中,我都熟悉相关知识,所以我应该可以被称为:一位愿意投资的投机性交易者。因为缺乏更合适的名词,所以我选用“交易者”这个头衔。

以我处理金融市场的方法来说,这三种行为都有相互重叠之处。换言之,投机行为的原理,经过适当的调整之后,它们也适用于交易与投资。如果你了解投机行为,你可以相当容易地转换为交易者或投资者的角色。更重要的,就近10年来市场所呈现的剧烈价格波动而言,我坚信,任何买卖行为如果不了解进出市场的重要性,或不根据中期趋势调整投资组合的结构,都是相当愚蠢的。这便是我决定将本书主题锁定在投机行为上的原因。

本书内容是根据我对投机艺术的了解,摘选其中的要点构成的。此处所谓的艺术是就一般意义而言的,并不是指真正的艺术(fine art)。然而,犹如每一位画家都有其独特的表达方式一样,每一位投机者也都有独特的市场风格。虽说如此,但每一位真正成功的市场玩家都必须运用一套相类似的工具:根据一套有效性始终不变的基本理念与知识拟定决策。我将从我的知识中,包括我对其他投机者的观察在内,抽取最根本的要点提供给你。

我的投机方法综合了各方面的知识,包括胜算、市场与交易工具、技术分析、统计概率、经济学、政治学、人类心理学以及哲学。我花了10年时间(1966~1976年)获得相关知识,并将它们组织为系统化的格式。在1974年之前,我是根据普通常识、技术分析以及谨慎的风险管理进行交易的。之后,我摸索着如何从宏观的角度进行交易。如果金融交易有一个最致命的缺失,那便是根据单一的事件拟定投资或交易的决策—在不了解整体风险的情况下投入资金。若希望了解整体的风险,仅有一种方法:学习系统性的知识。

在讲解我的方法与知识之前,让我概略地说明一下我的交易生涯,并解释一些关键的发展,它们引导我逐渐形成投机的知识。1966~1977年的11年,就像是我的学徒时期(很长的学徒时期),经过这段时期的训练之后,我掌握了一个毕生难逢的良机:1978年3月~1986年9月,我通过州际证券公司成为一位独立作业的承包人。在这段时期,我交易股票、债券、期货(包括商品与指数)以及各种期权,每年平均收入为60万美元,其中包括我个人的账户以及在“50-50盈亏均摊”的基础上与州际证券公司和少数其他金融机构之间的合作。我觉得我已经发现了自己毕生所追求的自由。

对自由的渴望

就我而言,自由(freedom)不仅仅代表政治上的自由(liberty),它还代表一种根据自己的理想与期望生活的能力,这需要一种全然独立的经济条件,而唯有赤裸裸的抢劫或自身的愚蠢才可能丧失这种自由。即使是在我10岁出头时,在我的心目中,送报或送货的工作便相当于是奴隶的生活—太多外来的控制。所以,我便以自己相对比较能够控制的方式赚钱:赌博。

我并不是从事实际的赌博,而是投机。赌博必须承担不利胜算的风险,例如,彩票或吃角子老虎机。投机是在掌握有利胜算的情况下才承担风险。投机的艺术包括许多能力:精确地解释当时的状况;掌握胜算;知道如何下赌注,即使是在输的情况下,你仍能参与下一盘赌局;具备良好的心理素质、客观的知识,而不是由情绪主导决策。

对我来说,“赌博”从来都不是一种高风险的行为。当我开始学习扑克时,我阅读所有相关内容的书,并发现输赢的关键是如何管理胜算。换言之,当你持有的牌可以掌握胜算时便跟进,否则便盖牌,如此你便居于赢方。所以,我记住每一种牌型的胜算概率,并依此决定对策。这便是风险管理方法的要点所在,虽然我当时并不了解这一点。

我曾经阅读一本约翰·斯卡耐(John Scarne)写的书,它间接地改变了我的一生。他谈论了许多欺骗的方式,并解释了作弊的手法。我了解到:如果希望精通扑克,我必须学习如何识破作弊的手法。在研究这种新知识时,我发现一家魔术牌戏的专卖店—卢-塔嫩魔术店。在那里,我认识了一位影响我一生的人—哈里·洛瑞恩。

哈里是扑克牌魔术最优秀的专家之一,他有关记忆技巧的许多著述使他享有盛名。我当时非常崇拜他,而且现在也是如此。他的每一项技巧都是自己的创新发明,它们结合了意志、精力、智慧、练习与想象力。他是一位全然自创风格的人,我当时在许多方面都尽可能地模仿他。哈里不仅是我的偶像,也是我的朋友,每周六我大多都泡在卢-塔嫩魔术店,观赏他和其他魔术师的表演。

我不仅学习哈里的玩牌技巧,更重要的是他的记忆方法。为了练习玩牌的技巧,我随身都带着一副牌。我与女朋友在看电影时,我的左手会练习单手切牌,而右手就放在每一个16岁男孩与女朋友看电影时所应游走的位置。在16~20岁,我的收入颇丰,这主要来自扑克赌局与牌技魔术表演。

然而,1965年下半年,我发现扑克赌博是一种处于法律边缘的行业,显然不适合作为我一生的职业。所以,我翻阅《纽约时报》的就业版,并发现生物学家、物理学家与证券交易员的收入最高—每年2.5万美元!因为我知道自己对胜算的掌握技巧远胜过分析细胞或原子,于是我便前往珀欣公司从事报价的工作,目标则锁定为华尔街的交易员,实现我对自由的理想。

判读盘势的智慧

我开始观察金融领域内的成功操作技巧,并阅读所有相关内容的书。在珀欣公司工作期间,我的崇拜对象是米尔顿·利兹(Milton Leeds),他穿着雪白色的定制衬衫与合身的西装,坐在高台上监视整个交易场所,他在我的心目中就像天神一般。当他通过麦克风喊“99”时,这代表公司方面即将下单,而且必须优先处理。所有员工都会保持肃静并全神贯注地看着他,直到他下达类似“以市价买进3000股电话股”的指令为止。

利兹被视为看盘高手(tape reader),但他通常都是根据新闻交易。他会监视美联道琼社与路透社的新闻报道,当重要新闻发布时,他可以迅速做出判断而下单。在几秒钟之内,场内经纪人便可以完成他的交易指令。由于他能够迅速判断新闻对市场的影响,再加上整个组织的配合,因此他总是可以掌握行情的先机,这便是他成功的原因。他是一位非常精明的人,交易记录极为优秀,尤其是记录中表现的一致性,虽然我从来都不曾模仿他的交易方法,但他却是我心目中的成功偶像。我当时的最大愿望便是有一天我也可以成为一位看盘高手。

在那个年代,大多数著名交易员与投机者都是以判读盘势交易的,我希望有一天自己也可以成为他们中的一员。我阅读这方面有限的图书,并练习看盘,记忆许多不同股票的最近价位。通过不断地练习,我开始对市场产生感觉了。

现在的人们或许并不了解何谓判读盘势,它是现代技术分析的雏形。犹如目前的技术分析一样,判读盘势需要依赖模式的认定。两者之间的最大差异是,模式认定主要是依靠潜意识,而意识的判断相对并不重要。这犹如体育比赛一样,当你停下来思考应该如何做时,你立刻就会丧失注意力。你必须随时掌握所有因素,所以你无法根据意识反应。你必须同时观察10~40只股票,不断地记忆先前的高低价位以及重要的成交量。同时,你在潜意识中还必须知道价量跳动的速度与韵律、报价机的响声、个股发布新闻的频率、大盘指数与个股价格的变动以及价格与成交量的模式。所有这些因素构成的潜意识结论,就是通常所谓的“市场直觉”。

由于知识的进步(尤其是电脑与通信技术),判读盘势已经成为历史。目前,只要你的经济状况可以负担得起一套电脑化的报价信息系统,仅需要按下几个键,便可以完全掌握过去所谓的“直觉知识”。你可以随时知道任何个股、类股、指数或期货的走势图,而且还可以自动地更新每次的价格跳动。通过某些电脑软件,你还可以画出趋势线,设定买卖的警示价位……我相信,这种需要特殊才华的判读盘势能力,目前已经不切实际,而且也没有必要了,场内交易员或许是唯一的例外。因此,交易已经成为一种更加开放而且竞争更加激烈的领域。

然而,所有看盘高手目前仍然掌握一种优势。在拟定交易决策时,你必须绝对相信自己的正确性,但你还必须接受这一事实:市场可以证明你是错误的。换言之,在被证明为错误之前,你绝对正确。因此,你必须根据原则与法则交易,任何感觉或愿望都不得干涉这一程序。在买进或卖空时,你都必须扪心自问:“在哪个价位上,市场将证明我是错误的?”一旦你确定这一价位,市场又触及此价位时,没有任何理由可以阻止你出场。这是最根本的法则:迅速认赔。在金融市场中发生重大亏损,最通常的原因便是人们违背这一法则。虽然很多书都不断地强调这一法则,并以不同的方式解释,但人们仍然会犯相同的错误,这说明人类的天性实在难以捉摸。为了探索这方面的问题,并给出适当的解释,我在本书下卷将讨论交易情绪与心理问题。

回首往事,在珀欣公司工作期间,我晚上还到皇后学院(Queens College)进修经济学与金融学。此外,我也开始阅读《华尔街日报》以及任何与金融市场相关的书。我在珀欣公司每周的工资是65美元,如此过了6个月,我转至标准普尔公司从事统计方面的可怕工作。此处的待遇较高,每周90美元,但这项工作实在不适合我的个性,这里就如同图书馆一样寂静无声,每天花费数小时时间登录与调整数据。如果有人打个喷嚏,我都曾感激万分,这让我有机会打破令人窒息的寂静而说句话:“老天保佑你!”我犯了太多的错误,所以我被解雇了。这是我第一次在工作上遭遇挫败,因为我当时实在太沮丧了,所以我甚至没有感谢那位介绍我到此追求交易生涯的人,但我又踏上了另外一条类似的路。

……

维克托·斯波朗迪

(Victor Sperandeo)

专业证券操盘手,华尔街的风云人物,曾被《巴伦周刊》誉为“华尔街的终结者”。他做了31年的资金管理人,目前为Hugo安全资产公司和The Professional C.T.A.基金管理投资。1978~1989年,他连续12年投资盈利,没有任何一年亏损。

维克托只有中学学历,是白手起家的典型。他年少时精于玩牌,并从中认识到“胜算”和“自律”的重要性。

维克托曾尝试将自己的交易系统传授给更多人并拓展业务,为此花费5年时间训练了38位专业人士,但最终只有5人脱颖而出,并且全部自立门户。虽然维克托的投入没有达到最初的目的,但他由此对交易上的成功有了更深刻的认识:要了解市场,更要了解自己。

他的《专业投机原理》在1992年被《商业周刊》评为“年度商业图书”。

这本书内涵丰富,除了通常的市场知识外,书中还包含大量心理学、经济学、政治学方面的内容,大大开阔了读者学习投机之道的视野。尤其值得一提的是,维克托对经济学、经济循环的本质有着深刻认识,这使他能够把握宏观经济脉络,从容地进行投机活动。这本书值得反复研读,每读一遍你都能另有领会,读之如练功,层层精进:

·构建交易哲学:保障资本、稳定获利、等待机会获取超额回报。

·对道氏理论的理解与研究深刻明了。

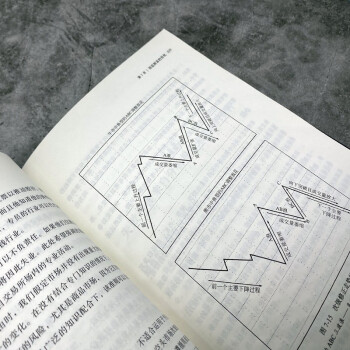

·趋势变动的1-2-3法则和2B法则让人豁然开朗。

·结合市场阐明各种经典技术分析指标。

·重视风险管理和自我认知。

·*高境界的投机交易心法。

目录

上 卷

卷首语

第一篇

建立基本知识

第 1 章 从赌徒到市场宗师

一位专业投机者的历程 / 15

第 2 章 鳄鱼原则

重点思考的必要性 / 31

第 3 章 一致性成功的事业经营哲学 / 38

第 4 章 在混沌的市场中寻找秩序

道氏理论 / 46

第 5 章 趋势的定义 / 69

第 6 章 技术分析的优点与缺点 / 80

第 7 章 创造财富的契机

辨识趋势的改变 / 91

第 8 章 失败可能来自分析报告未提供的资料 / 111

第 9 章 世界真正的运作方式

经济学的基本知识 / 135

第 10 章 繁荣与衰退

谁拿唧筒,谁拿刺针 / 162

第 11 章 衡量风险以管理资金 / 199

第 12 章 让你发生亏损的方法至少有50种 / 214

第一篇结论:综合整理 / 232

第二篇

迈向成功的决心:情绪的纪律

第 13 章 史波克症候群

理性与情绪之间的战争 / 242

第 14 章 成功之道 / 258

第 15 章 改变才能坚持 / 270

第 16 章 克服谬误的自尊 / 299

第 17 章 追寻个人的自由 / 314

下 卷

卷首语

第三篇

基本面分析

第 18 章 健全投资哲学的基本原则 / 326

第 19 章 市场预测的经济原则 / 334

第 20 章 货币、信用与经济循环 / 348

第 21 章 政治对经济循环的影响 / 366

第 22 章 20世纪90年代的展望

总体基本面分析的经济预测 / 382

第 23 章 美元的历史走势与未来发展 / 382

第四篇

技术分析

第 24 章 波动程度、交易机会以及GNP的增长 / 384

第 25 章 股票市场是一项经济预测指标

历史的启示 / 398

第 26 章 风险-回报分析的技术性基础 / 425

第 27 章 市场分析的技术性原则 / 438

第 28 章 技术分析原则的运用 / 463

第五篇

期权交易

第 29 章 期权

三位数回报率的交易工具 / 486

第 30 章 当日冲销的专业交易方法 / 514

第六篇

交易者的心理架构

第 31 章 交易者的特质与个性 / 536

后记

财富的道德观

注:本站商品信息均来自于厂商,其真实性、准确性和合法性由信息拥有者(厂商)负责。本站不提供任何保证,并不承担任何法律责任。

由本网站发货的订单,在订单发货之前可以修改,打开“订单详情”页面,若已经出现物流信息,则表示订单无法修改。

您可以通过以下方法获取商品的到货时间:若商品页面中,显示“无货”时:商品具体的到货时间是无法确定的,您可以通过商品页面的“到货通知”功能获得商品到货提醒。

如订单处于暂停状态,进入“我的订单"页面,找到要取消的订单,点击“取消订单”按钮,若已经有物流信息,则不能取消订单。

本网站所售商品都是正品行货,均开具正规发票(图书商品用户自由选择是否开发票),发票金额含配送费金额,另有说明的除外。

在商品页面右则,您可以看到卖家信息,点击“联系客服”按钮,咨询卖家的在线客服人员,您也可以直接致电。

同个订单购买多个商品可能会分为一个以上包裹发出,可能不会同时送达,建议您耐心等待1-2天,如未收到,本网站自营商品可直接联系标准查询网在线客服。

登陆网站,进入“我的订单”,点击客户服务下的返修/退换货或商品右则的申请返修/退换货,出现返修及退换货首页,点击“申请”即可操作退换货及返修,提交成功后请耐心等待,由专业的售后工作人员受理您的申请。

一般情况下,退货处理周期(不包含检测时间):自接收到问题商品之日起 7 日之内为您处理完成,各支付方式退款时间请点击查阅退款多久可以到账; 换货处理周期:自接收到问题商品之日起 15 日之内为您处理完成。

首页 | 关于我们 | 联系我们| 友情链接| 手机商城| 企业文化| 帮助中心|

© 2016-2024 标准查询网 版权所有,并保留所有权利。联系地址: 海淀区后屯南路26号专家国际公馆5-20室 Tel: 010-62993931 E-mail: 2591325828@qq.com

ICP备案证书号 : 京ICP备09034504号

好评度